A rossz makrogazdasági kilátások mellett a forintpiac elkezdett kacérkodni a 400-as euróárfolyammal.

Eközben az MNB – valószínűleg kormányzati nyomásra – egyértelműen kiállt a lazítás mellett. - írja a 24.hu

Mekkora kockázat a forintra nézve, ha a jegybank rosszul időzíti kamatcsökkentő lépését, illetve mekkora rizikó a magyar gazdaság gyengélkedése?

Milyen forintárfolyamra számítanak az elemzők az év hátralévő részére, és 2025-re vonatkozóan?

Borús kilátások elé került a forint az elmúlt időszakban megjelent makrogazdasági adatok miatt. A július 30-án kiadott második negyedévi, 0,2 százalékos csökkenést jelző GDP-számok megjelenését követő napokban ismét a 400 forintot közelítő szintekre kúszott fel a euróárfolyam, miközben tovább rontott a helyzeten a Japánban kitört tőzsdepánik.

A német gazdaság gyengélkedése magával rántja Magyarországot, hiszen legnagyobb kereskedelmi partnerünknél bezuhant a kereslet az exporttermékek iránt. Ez a járműipar és az akkumulátorgyártás teljesítményét is visszahúzza, miközben a hazai fogyasztás sem képes kellőképpen beindulni, a friss kiskereskedelmi adat negatív meglepetést okozott. Mindennek tetejébe nagy kérdés, hogy a kormányzat mennyire lesz képes leszorítani a 2,6 ezer milliárdos költségvetési hiányt, illetve kordában tartani az államadósságot – ez utóbbiak miatt az Európai Bizottság túlzottdeficit-eljárást indított hazánk ellen.

A sort pedig lehet folytatni a 20 milliárd eurónyi befagyasztott EU-forrással, a pénzmegvonás okozta bizonytalanság immár évek óta „nehezék” a forint számára, azt a piaci szereplők beárazták az árfolyamba. Legutóbb – minden apropó nélkül – a BNP Paribas prognózisában emelték ki ezt a kockázatot, ami szerepet játszhat a leértékelődési trendben. Ez a bank szerint decemberre 400 feletti euró/forint árfolyamszintet eredményezhet.

Jelenleg nagyon nehéz lenne a forint mellett érveket felsorakoztatni

– értékelt a 24.hu-nak Varga Zoltán, az Equilor Befektetési Zrt. senior elemzője, aki szerint egyáltalán nem tűnik pesszimista forgatókönyvnek, hogy év végére tartósan 400 forint felett ragadhat az euróárfolyam. Hosszabb távon gyengülő trend látszik, az euró/forint széles sávban mozog, ami körülbelül 382 és 402 közt található. Szerinte bőven reális lehet, hogy rövid távon megérintsük a 402-es szintet, de átmenetileg efölé is kúszhat az árfolyam. Ennél gyengébb – utoljára 2022-ben látott – szintekre azonban csak akkor kerülhet a kurzus, ha valami újabb geopolitikai, vagy gazdasági sokkhatás éri a világot.

Most nagyon nem mindegy, mit lép az MNB

Nyár elején még idillinek tűnt a hangulat, a forint 390 alá is beerősödött, a Magyar Nemzeti Bank (MNB) pedig folytatta a kamatcsökkentési ciklust – a legutóbbi, július 23-i ülésen az alapkamatot 25 bázisponttal 6,75 százalékra csökkentették. Ezt követően jött ki a vártnál rosszabb GDP-adat, s akkor a helyzetet a forintpiacon úgy értékelték, hogy augusztusban újabb kamatvágás jöhet.

Emiatt elkezdték magasabbra árazni a forintot.

– vázolta a helyzetet Németh Dávid, a K&H bank vezető elemzője.

A magyar jegybanknál korábban még azt kommunikálták, hogy az amerikai FED kamatpolitikájához igazítják a hazai kamatpályát. Ezzel szemben viszont az USA-ban júniusban és júliusban nem nyúltak az irányadó kamathoz, az MNB viszont mindkét hónapban vágott. A lépéseknek olyan üzenete lehet a piac számára, hogy amennyiben erős a forint és nyugodt a piac, akkor a magyar jegybank minden további nélkül kamatot csökkent.

Úgy látja, itt körvonalazódik a legnagyobb dilemma az MNB előtt. A gyenge növekedés arra ösztönözheti a jegybankot, hogy újfent vágjon, hiszen a relatíve magas 6,75 százalékos kamatszint nem tesz jót a növekedésnek, a beruházásoknak, valamint rontja a magyar vállalatok versenyképességét. (Hozzátesszük, tavaly óta a kormánytól több fórumon is alacsonyabb kamatszintet sürgettek, Nagy Márton nemzetgazdasági miniszter, és Parragh László iparkamarai elnök nyíltan kritizálták az MNB politikáját.) Ha viszont a jegybank gyorsabban vág a kamaton, akkor az a forintot gyengítheti, hiszen ezzel mind inkább eltűnhet a hazai deviza kamatelőnye az euróval, illetve a többi feltörekvő ország devizáival szemben. Ez azt jelenti, hogy szűkülő kamatfelár mellett a befektetők számára kevésbé lesz vonzó forint, ami pedig áfolyam-gyengüléshez vezet.

Az MNB kommunikációja azt sugallja, hogy két opció van a jegybank előtt: az egyik a tartás, a másik a csökkentés. A kamatemelés lehetőségét ugyanakkor kizárják. Mindennek hátszelet ad, hogy a Fed mellett az Európai Központi Bank is hosszabb távon a kamatcsökkentést tűzte ki célul.

Az üzenet egyértelműen az, hogy az MNB lazítani akar.

A közgazdász szerint a fő veszélyt a közeli jövőben az jelenti, hogy a jegybank esetleg „túlvág”, hiszen amint nyugodtabbnak tűnik a piaci helyzet, az MNB-nél máris lazításon törik a fejüket. A jelenlegi makrogazdasági környezetben azonban bármikor elromolhat a hangulat, akár egy negatív hír vagy adat hatására. Csökkenő kamat mellett pedig hirtelen nagyot gyengülhet a forint – hasonlóan, mint július végén láthattuk. Akkor ugyan az MNB-nek még sikerült megfognia az árfolyamot 398-400 között, de ha esetleg a piac „áthúzza” a kurzust a 400-as lélektani határon, akkor egy újabb forintgyengülési hullám indulhat el. Ez egyre feljebb és feljebb hajthatja az árfolyamszintet, ami pedig már inflációs szempontból is gondot okozhat – figyelmeztetett Németh Dávid, hozzátéve, mindenképp el kellene kerülni a sokkszerű, 5-7 százalékos gyengülést.

Szerinte a jegybank rövid távon abban az esetben tudná visszatolni az árfolyamot a 390-392 körüli szintekre, ha meglebegtetné a kamatemelés lehetőségét is, miközben nem érkeznének negatív hírek. Ténylegesen viszont egyre nagyobb az esély arra, hogy a forint áttöri a 400-as sávot, 2025-ben pedig a 405-407-es kereskedési sávba is bekerülhet. Ez ugyanakkor egy felső határt jelentene, míg az alsó határ 385-ről 390-re tolódhat el – adott prognózist.

400 fölött már kemény lehet a visszatérés

A forintpiac nagyon kacérkodik a 400-as euróárfolyammal, ami nem azt jelenti, hogy a kurzus egyszer-egyszer áthuppanhat a lélektani szinten, majd visszakorrigálhat – hanem tartósan e szint fölé kerülhet. Ez semmilyen szempontból nem lenne szerencsés – kommentált lapunknak Kolba Miklós, az ING Bank senior treasury üzletkötője.

Az MNB kommunikációja azonban nem teljesen egyértelmű, jelenleg kissé kiszámíthatatlannak tűnik. Hiába üzenik azt, hogy figyelik az adatokat, és a külső környezet függvényében szünetet tarthatnak, mindig megjelenik egy félmondat, amelyben meglebegtetik a további kamatvágás lehetőségét. Konkrétan egyszer sem üzenik azt, hogy az elkövetkezőkben nem fognak vágni.

Ez azonban rossz szájízt kölcsönöz az üzeneteknek,

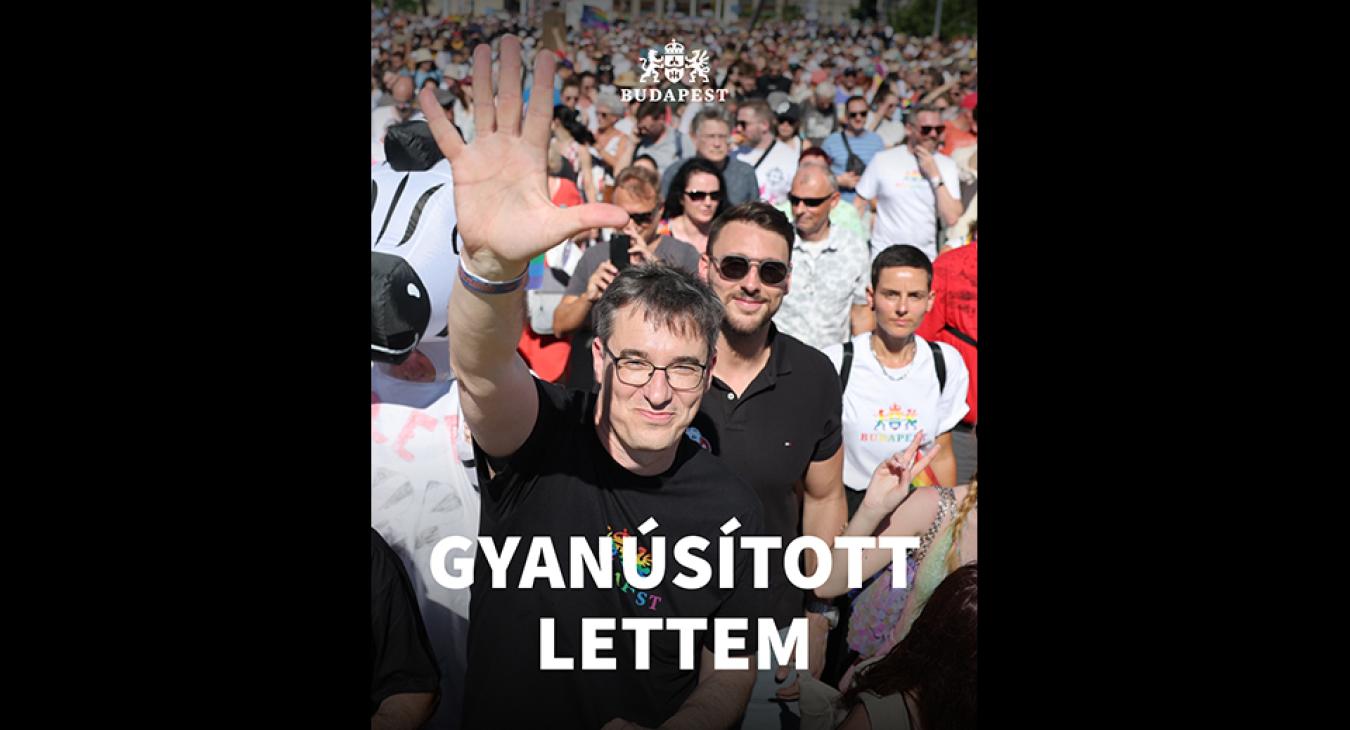

a piac azt érzi, hogy a kommunikáció mögött a jegybanki függetlenség sérülése állhat.

A nyilatkozatok alapján általános következtetés, hogy a háttérben kormányzati nyomás nehezedik a nemzeti bankra a kamatcsökkentés miatt – értékelt a devizaszakértő. Vélekedése szerint az európai recesszió olyan rizikó, amire a kormánynak nincs ráhatása. A hazai GDP bővülésének alapfeltétele, hogy pörögjön az eurózóna, s főleg Németország gazdasága. A kormány azonban hiába akarja a kamatvágást, azért, hogy a vállalatokat hitelekkel lássák el, a hitelfelvételt most nincs mire alapozni, hiszen amíg nem lehet eladni a termékeket a külpiacokon, addig nincs értelme a beruházásoknak sem.

Ellenben a kamatpolitika olyan rizikó, amely a jegybanki döntéstől függ. Kolba szerint a túlvágás lehetőségétől nem kell tartani, mondván, ahhoz eléggé jó szakemberek ülnek a jegybanknál, hogy érezzék a megfelelő mértéket. Nem is a kamatvágás mértéke, hanem a frekvenciája lehet kockázat.

Nem mindegy ugyanis, hogy 386-nál, vagy 399-nél vág kamatot az MNB.

– húzta alá.

Miközben a lazításnak az elmúlt hónapokban nem volt árfolyamkockázata, amennyiben a jegybank augusztusban és szeptemberben is ragaszkodik a kamatvágáshoz – miközben a Fed nem nyúl a kamathoz és a forint érdemben nem erősödik – az elég negatív hatással járna.

Ez esetben a kereskedési sáv átlendülhet 401-405 közé, ami a nagyobb veszteség elkerülése végett a pozíciók zárására késztetheti a befektetőket. A piaci szereplők megijedhetnek attól, hogy elszakadunk a lélektani szinttől, innentől kezdve pedig

nagyon nehéz lenne visszaverni az árfolyamot 400 alá.

Az ING Banknál úgy látják, szeptemberig mindenképp várni kellene a kamatcsökkentéssel, sőt egyértelmű üzenet megfogalmazása lenne szükséges arról, hogy az MNB kivár.

Összességében a forint elszállását inkább egy rossz kamatdöntő lépés okozhatja, míg az újabb negatív makrogazdasági fejleményeket egyre inkább beárazza a piac, önmagában ezek már nem fognak árfolyamkitörést okozni. E tényezők miatt nem lesz képes érdemben erősödni a forint, mert egyre inkább beépülnek a kockázati felárba – magyarázta Kolba Miklós.

Varga Zoltán szerint immár az uniós forráselvonásról érkező negatív hírek sem okozhatnak nagyobb árfolyam-elmozdulást. Piacmozgató ereje annak lehet, ha például valamelyik hitelminősítő a jelentésében külön kiemeli, hogy a beruházások visszafogottak lehetnek és a GDP növekedését is visszahúzza az EU-s pénzek hiánya, s emiatt akár egy leminősítést is kilátásba helyez.

Előrejelzése alapján az infláció relatíve magas maradhat az év hátralévő részében. S emiatt várhatóan a Monetáris Tanács augusztusi ülésén a kamat tartásáról döntenek, s a kamatcsökkenés csak a szeptemberi FED-ülés után folytatódhat. A várakozást alátámasztja, hogy csütörtökön a vártnál magasabb inflációt tükrözött a KSH jelentése, ami forinterősödést okozott aznap.

Első számú kockázat, a vezetőcsere

Az ING Bank árfolyam-prognózisa viszonylag optimistának tekinthető: az év hátralévő részére a 385-400 euró/forint sávot jelölik meg a fő kereskedési sávként. A pénzintézet szakértői szerint az árfolyam elmozdulhat a 400-as határ felé, esetleges átmenetileg át is lépheti azt, de tartósan nem.

A 2025-ös év és főleg annak második fele azonban markánsabb forintgyengülést hozhat. Azt gondoljuk, hogy jövő júniustól tartósan 400 feletti árfolyamszintek lesznek jellemzők.

A legnagyobb bizonytalanságot az okozza, hogy Matolcsy György MNB-elnök mandátuma 2025. március 3-án lejár

Az előírások szerint a jegybankot legfeljebb két ötéves cikluson át lehet vezetni, ami Matolcsy esetében ekkorra kitelik.

A devizapiac és a forint számára kulcskérdés, hogy

- márciustól ki lesz az új jegybankelnök,

- milyen monetáris politikát fog folytatni,

- továbbá mennyire lesz majd független a kormányzattól.

A vezetőcsere nagyon nagy bizonytalanságot okoz, amely az árfolyam-várakozásokba is beépül. Jelenleg a piacon úgy ítélik meg, hogy az MNB monetáris politikája alapvetően érthető és kiszámítható. Éppen ezért meghatározó pillanat lehet, amikor az új MNB-elnök átveszi a stafétát és feláll az új jegybanki apparátus – magyarázta. (24.hu)