A kelet-közép-európai országok költségvetési hiányai 2024-ben is a legmagasabbak közé tartozhatnak az EMEA-régióban, ez pedig az egyik fontos kockázat a hitelminősítői besorolásuk szempontjából is – figyelmeztetnek friss elemzésükben a Standard & Poor’s (S&P) szakemberei.

A hitelminősítő Magyarországon a GDP 4,5 százalékának megfelelő deficitet vár idén, ennél csak a lengyel és a román költségvetés helyzete rosszabb.

Az egész régió kockázattal néz szembe

Az elmúlt négy évben jelentősen megnőtt a költségvetési hiány a kelet-közép-európai országokban, ráadásul a következő két évben több helyen is választásokat tartanak, jelentősen növelni tervezik a védelmi kiadásokat, illetve továbbra is magas maradhat a kamatkiadás, ami nehezíti a fiskális konszolidációt – olvasható az S&P friss elemzésében. Ráadásul külön kiemelték, hogy a költségvetések bizonytalan helyzete az érintett országok hitelminősítői besorolására is hatással lehet.

A cég elemzői szerint több probléma is van a költségvetésekkel a régióban. A kamatkiadások meredeken emelkedtek 2023-ban, ezért a tavalyi hiányszámok magasabbak lettek a vártnál. Sőt, a tágabban vett európai, közel-keleti és afrikai (EMEA) régióban a legmagasabbak közé tartoznak.

Az S&P szerint a koronavírus-járvány és az orosz-ukrán háború energiapiaci követkeményeinek eltűnésével természetes törekvés a költségvetés rendbetétele, erre azonban majd csak középtávon kerül sor a régiónkban. Ez pedig a GDP-arányos adósságrátákra is hatással lehet, vélhetően a jelenlegi szint körül stabilizálódik majd az eladósodottsági mutató.

A hitelminősítő azzal számol, hogy elkezdődik majd a hiány csökkentése a következő években, de ez a folyamat lassú lesz. Tavaly a régió átlagos hiánya a GDP 4,7 százaléka volt, ez 2026-ra is mindössze 2,8 százalékra csökken majd. Ugyanakkor a magas nominális GDP-növekedésnek köszönhetően az adósságráta csökkenő pályája a legtöbb vizsgált országban nem fordul meg, csak megtorpan néhány évig.

Választások, háborúzás, kamatok

Az elemzésben arra is keresik a választ, minek köszönhető a tartós feszültség a fiskális politikában. Erre több tényező ad választ:

- A több országban esedékes választások, melyek hatással vannak a fiskális politikára.

- A növekvő védelmi kiadások, melyeket az orosz-ukrán háború mellett a NATO elvárása is fűt.

- A jelentősen megugró kamatkiadások, melyek még évekig hatással lesznek a vizsgált országokra.

A következő két évben a régió több országában is kulcsfontosságú választásokra készülnek, melyek rontják a költségvetési fegyelmet. A vizsgált tizenegy országból hatban lesz parlamenti vagy elnökválasztás, ötben pedig önkormányzati választásokat tartanak. Az elmúlt évek tapasztalata alapján pedig ilyenkor a balti országok kivételével mindenhol megnő a költségvetés hiánya. Példaként épp Magyarországot hozzák fel, ahol a 2022-es választás előtti kormányzati költekezés nem csak a hiány és az adósság emelkedéséhez járult hozzá, hanem a gazdaság túlfűtöttségét is okozta.

Továbbra is kockázat marad a költségvetések szempontjából a vártnál magasabb inflációs pálya, illetve az esetleges energiaár-sokkok. Ezek ugyanis az állami támogatások növeléséhez vezethetnek, az S&P a brüsszeli Bruegel Intézet kimutatását idézi, mely szerint a kelet-közép-európai országok 2021 szeptembere és 2023 januárja között majdnem 50 milliárd euró értékben nyújtottak támogatást a háztartásoknak az energiaárak miatt, ami a GDP-jük mintegy 2 százaléka.

Az infláció magasan ragadása is kockázatot jelent a költségvetés szempontjából. Ugyan a kereslet magára találása alapvetően pozitív folyamat, azonban a feszes munkaerőpiaccal és a romló demográfiai kilátásokkal párosulva magasan tarthatja az áremelkedést. Ez pedig elhalaszthatja a monetáris politika normalizációját, illetve növekvő kiadási nyomást helyez az államokra például a szociális kiadások inflációkövető emelése miatt, illetve a közszféra bérkiadásain keresztül.

Ugyanakkor a kereslet magára találása pozitív hatással lehet az áfabevételekre, a Standard & Poor’s szerint ez lehet elsősorban a hiánycsökkentés forrása a következő években.

A védelmi kiadások a régiónkban emelkednek talán a legnagyobb mértékben, az ukrajnai háború miatt az államok már a NATO 2 százalékos célkitűzését is felülmúlják a GDP-arányos kiadásokban – mutat rá az S&P. A következő években a legtöbb ország akár a nemzeti összterméke 3-4 százalékát is elköltheti erre a célra, ami háromszorosa a 2014-ben tapasztalt aránynak.

Az egyes országok GDP-arányos védelmi kiadásai 2014-ben és 2023-ban - Forrás: S &P

A harmadik komoly tétel a kamatkiadások alakulása, ami a szigorú monetáris politika eredménye. A régióban tapasztalt kiugró infláció miatt a jegybankoknak sokkal többet kellett emelniük a kamaton, mint a fejlett társaiknak, ez pedig az egekbe emelte az adósság finanszírozásának költségét. Ez pedig a következő években is így maradhat, csak mérsékelt csökkenés várható a kamatkiadásokban. További problémát okozhat az adósságszolgálati költségek korábbinál nagyobb kilengése, mely a kamatok mellett a devizaárfolyamok és a nemzetközi kockázatvállalás függvénye lehet a következő években.

Magyarország is nagy bajban lehet

Az általános megállapításokon túl az egyes országokra is friss előrejelzést publikáltak a hitelminősítő szakemberei. Magyarország esetében azt gondolják, hogy

NEM LESZ TARTHATÓ A 2024-ES 2,9 SZÁZALÉKOS HIÁNYCÉL, SZERINTÜK 4,5 SZÁZALÉK LESZ A DEFICIT.

Ezt követően is lassabb lesz a fiskális konszolidáció pályája, mint amit a kormány szeretne, 2025-ben az 1,9 százalékos cél helyett 3,3 százalék lehet a hiány a GDP arányában, míg 2026-ban 2,9 százalékos lehet a hiány.

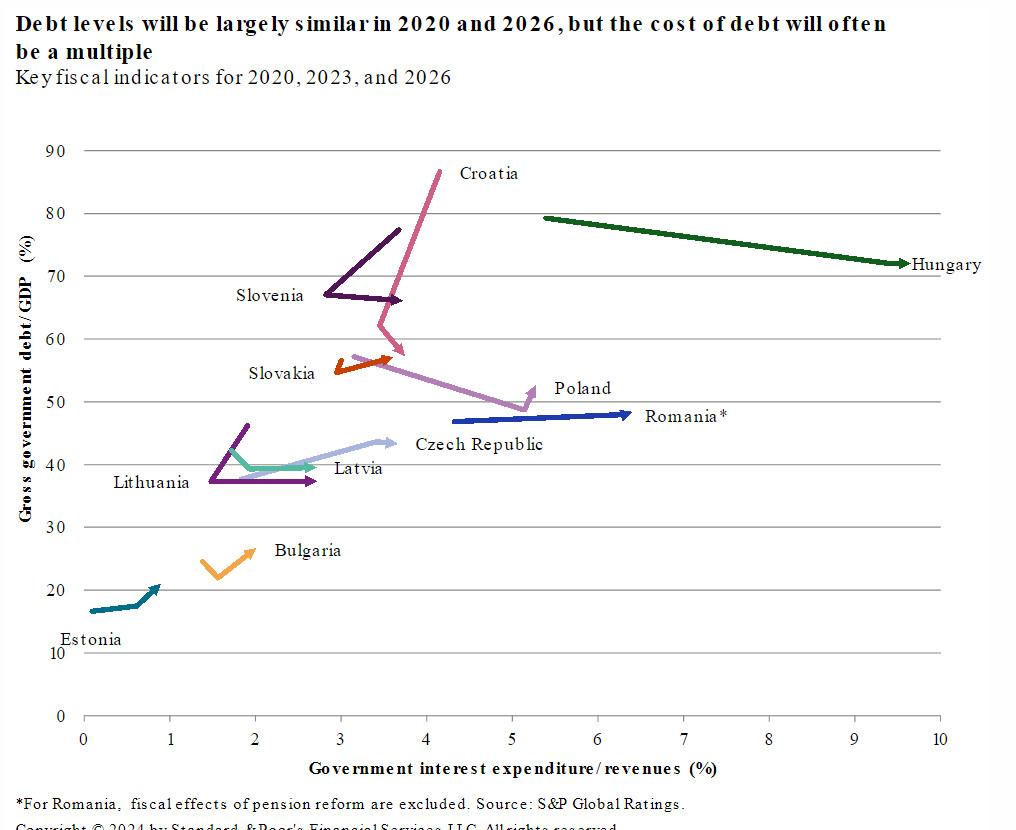

A kamatkiadások messze nálunk lehetnek a legmagasabbak, a költségvetési bevételek arányában megközelíthetik a 10 százalékot. A második legmagasabb ebben a mutatóban a románok 6,5 százalékos értéke lehet az S&P szerint.

Forrás: Az államadósság (függőleges tengely) és a kamatkiadások (vízszintes tengely) alakulása a következő két évben - Forrás: S&P)

A költségvetés problémái oda vezethetnek, hogy MAGYARORSZÁGON 2024-BEN EMELKEDHET A GDP-ARÁNYOS ADÓSSÁGRÁTA.

A hitelminősítő úgy számol, hogy a tavalyi 72 százalékról 72,4 százalékra emelkedik majd az adósság aránya, és jövőre is ezen a szinten stagnálhat. Ugyanakkor a cég elemzői kiemelik, hogy a régiónk adósságprofilja továbbra is kedvező, mivel az adósságszint relatíve alacsony és hosszú az állampapírok átlagos hátralévő futamideje, vagyis kevés az évente jelentkező megújítási szükséglet.

Persze elkerülhető a legrosszabb forgatókönyv, például egy vártnál erősebb gazdasági növekedéssel, amihez nagyban hozzájárulhatnak az uniós források is. A tavaly év végi kedvező fejlemények után arra számítanak az elemzők, hogy Magyarország és Lengyelország esetében is megindulhat a korábban befagyasztott források egy részének folyósítása.

Magyar szempontból azért is kulcsfontosságú az S&P véleménye, mert a három nagy hitelminősítő közül jelenleg náluk a legrosszabb a besorolásunk. A BBB mínusz osztályzat egyetlen fokozattal van a befektetésre ajánlott kategória határa felett, ehhez stabil kilátást rendeltek tavaly. Vagyis, ha a fentiekhez képest lényegesen rosszabb pálya valósulna meg, akkor AKÁR EZT A BEFEKTETÉSRE AJÁNLOTT KATEGÓRIÁT IS ELVESZÍTHETNÉ MAGYARORSZÁG ÉS ÁTKERÜLHETNE AZ ÚGYNEVEZETT BÓVLI BESOROLÁSBA.

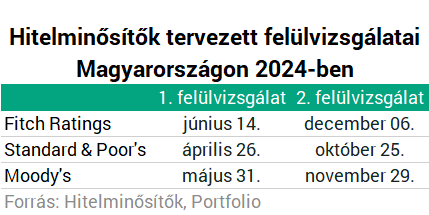

Annak pedig már kézzelfogható negatív következményei lennének, hiszen vannak olyan befektetők, akik nem vehetnek rossz minősítésű eszközöket, ők könnyen eladhatnák magyar érdekeltségeiket. Idén először majd április végén jönnek az S&P szakemberei vizsgálódni, akkor már ismert lesz az első három hónap költségvetési adata, vagyis tisztább lehet a kép a kilátásokat illetően.